Een van de belangrijkste onderdelen voor mij van het backtesten van je strategie is het bepalen van je ideale Risk-to-Reward (RtoR).

Dit hangt erg samen met je karakter en dan met name je weerstand tegen risico. Kortom: kun je een trade laten lopen of wil je al snel ingrijpen omdat je teveel op je nagels zit te bijten?

Set and forget

Persoonlijk heb ik geleerd dat bij mij een “set and forget” het beste past. Dus een trade opzetten (lotsize, entry, stoploss en take-profit) en er dan eigenlijk niet meer naar omkijken. Een trailing stop is voor mij dan ook zeker handmatig geen comfortabele insteek. Dit kun je ondervangen door er een Expert Adviser (EA) op te zetten. Daarbij kun je deze geautomatiseerd het trailen voor je laten overnemen. Daarmee hoef je dit dus niet meer handmatig te doen en kun je feitelijk (mits je dit op een virtuele machine doet) je laptop dichtklappen en de markt zijn ding laten doen.

Dat blijft echter een insteek die je altijd laat twijfelen of je er het maximale uit hebt gehaald. Soms win je er meer mee. En soms doe je jezelf tekort.

Risk to Reward

Hoe vang ik dit op? Ik kies ervoor om met een vaste RtoR te werken. Dus bijvoorbeeld 1:1 of 1:3. Voor iedere euro die je riskeert verwacht je dus een mogelijke positieve uitkomst van wederom 1 of 3 euro.

Voor mij geeft dit rust en vaak een recht-toe-recht-aan trade. En als die dan slaagt en er volgt een retrace dan kun je altijd nog besluiten om er wederom in te stappen.

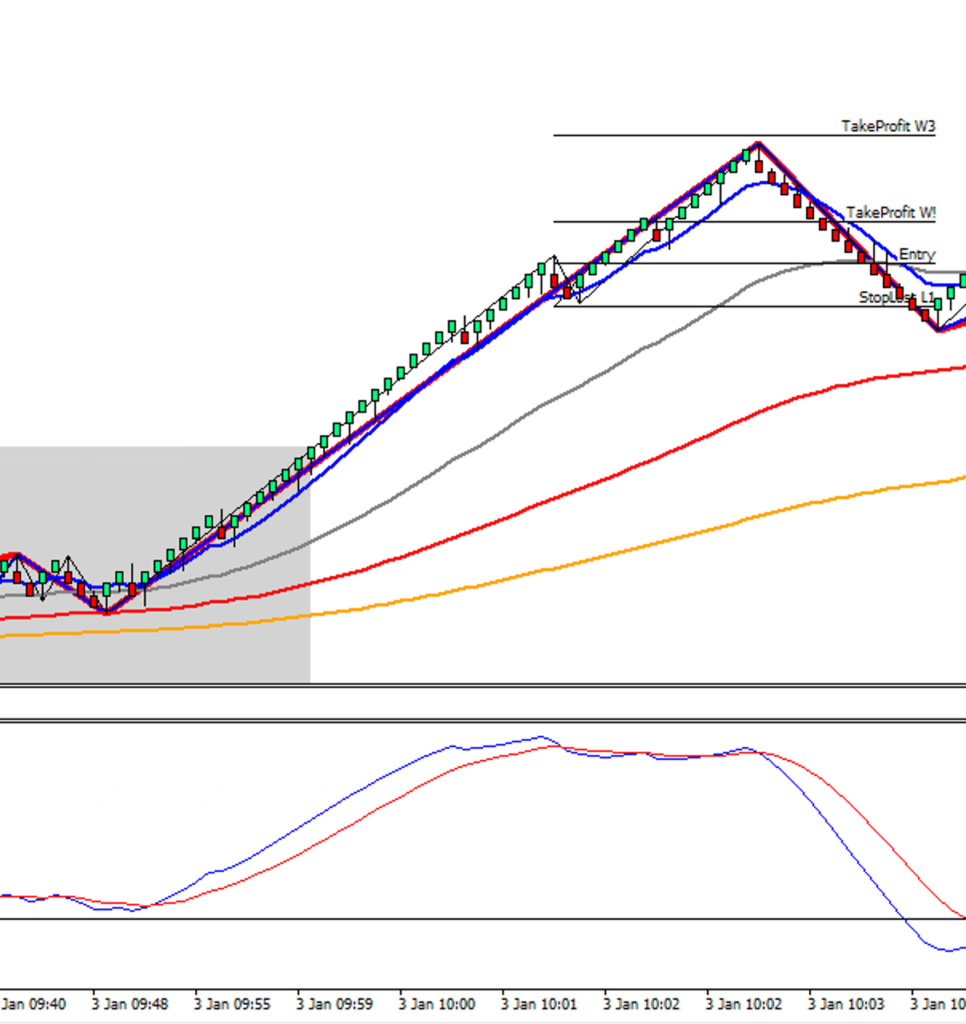

Ik zal hieronder een voorbeeld geven. Hierbij het je met een 1:1 RtoR een drietal winnaars en een verliezer.

Laten we een stukje dieper gaan. Want in mijn beleving is het backtesten essentieel om de sweetspot te bepalen van je strategie. Die bestaat dan uit een combinatie van: Strategie – Valutapaar – RtorR.

London open trade

Om een voorbeeld te geven. Vlak na het openen van de London-markt (de London open) kiest de GER30 maar ook een aantal andere valutaparen zoals de EURUSD een duidelijke kant om een impulsieve beweging te maken. Een agressievere trade met een 1:3 RtoR is daarin gebleken -na backtesten- een logische keuze. Dat wil niet zeggen dat deze altijd goed gaat. Maar de backtest heeft aangetoond dat ik een positievere uitkomst heb met een 1:3 dan met een conservatievere 1:1.

Voor mij betekent dit tevens dat ik direct stop als ik een dergelijke 1:3 trade profijtelijk afsluit.

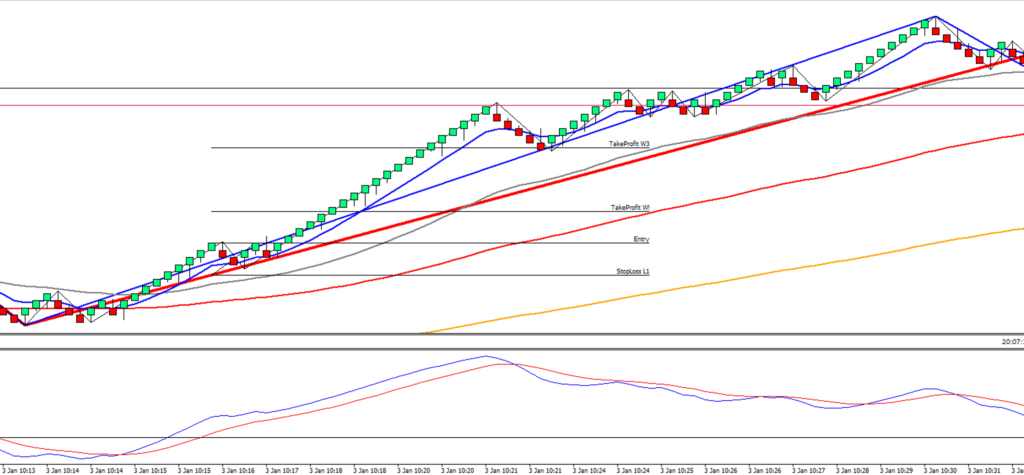

Hieronder een voorbeeld van een verliesgevende trade. Je ziet het principe van de rally (na het grijze blok) maar deze keer geen “boomschakkalakka”. Ook al was het close.

Elastische Slalom (ES) trade

Een ander voorbeeld is een Elastische Slalom (ES) trade. Dit is een trade waarbij de EMA8 de EMA34 doorkruist en daarmee een countertrend insteek kiest. Ook daarvoor geldt dat je zo vroeg in de mogelijk nieuwe trend zit dat een hogere RtoR gerechtvaardigd is. Tenminste dat was mijn gedachtengang en die werd bevestigd door een uitgebreide backtest.

Gaat dit altijd goed? Nee als de koers gaat rangen dan is het jammer maar helaas. De koers blijft hangen en dan haal je die 1:3 echt niet. maar je verliest ook maar 1R.

Hier dan een voorbeeld van een 1:3 winnende ES trade. En dat had veel meer kunnen zijn…maar de backtest liet zien dat een hogere RtoR niet altijd beter is. 🙂

Backtesten; hoe dan?

Voor mij is het relatief eenvoudig. Ik heb mechanische trade regels. Anders gezegd. Ik kan ze op een bierviltje neerzetten en eenieder zou het kunnen. Nu is de wereld niet zo eenvoudig, want money-management en de mindset zijn twee grote andere factoren, maar in de basis zou ik dit aan mijn kinderen kunnen geven. (pffff. Als zelfs een goudvis het kan).

Zie ook:

Daarmee kan ik visueel naar mijn scherm kijken en dan de trades uittekenen. Een beetje zoals ik hierboven in de plaatsjes met voorbeelden heb gedaan. Ik pak dan een redelijk aantal van dezelfde trades (minimaal 20, het liefste 100) of pak een week en kijk dan wat de getallen me zeggen. Direct daarin neem ik mee of ik me er comfortabel mee voel. Daar zit namelijk vaak het probleem. Lage slagingskans en hoge getallen zijn vaak de oorzaak van jouw afwijkende en wiebelende gedrag.

Als het er dan op papier goed uitziet dan ga ik alsnog dit door een backtest simulator “realtime” doen. Dan voer ik de trades dus daadwerkelijk uit in bijvoorbeeld de markt van de week ervoor. Je zult als snel zien dat je dit als anders ervaart. Dus je neemt trades wel of niet. Je sluit ze eerder af of later. En als je niet oppast dan praat je je foute gedrag ook nog goed. Ook hiervoor geldt je mindset in combinatie met je risico-aversie neemt het al snel over van de ratio en koelbloedigheid die je liet zien in de papieren-oefening.

In een ander artikel zal ik laten zien hoe ik dan daadwerkelijk een backtest uitvoer.